Prima di Lehman, i bond erano molto diversi: una cedola, un prezzo di emissione e un prezzo di rimborso a scadenza (100). Le persone che si occupavano di azioni erano degli spericolati mentre chi faceva i bond un semplice “contabile” della finanza.

“Saluti al triste mondo della cedola”

Era questo il modo in cui mi salutava ogni sera un collega che si occupava di azioni. E forse aveva ragione.

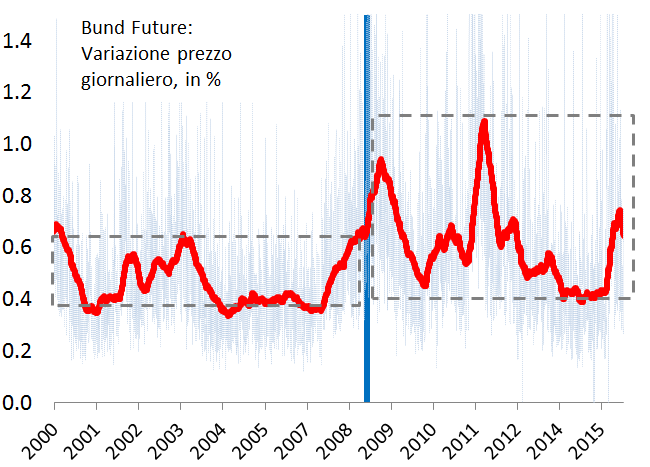

Negli ultimi anni abbiamo assistito ad un cambio di passo del mercato obbligazionario nonostante (o forse a causa di) un protagonismo senza precedenti delle banche centrali. Ieri post-ECB il Bund tedesco, scadenza 10 anni, ha mostrato un’escursione di 3 punti, circa 2.20%. Il grafico qui di seguito ne mostra l’escursione media giornaliera di prezzo degli ultimi 15 anni.

Il cambio di regime (linea blu è fallimento Lehman) è espressione non solo di variazioni dell’avversione al rischio da crisi ripetute (collasso dell’azionario 2008, PSI Grecia e Euro-breakup 2011/2012), ma anche da cambiamenti della struttura stessa del mercato obbligazionario (ridimensionamento delle banche di investimento e regulation). Difatti sono evidenti dei forti aumenti di variabilità dei tassi alternati a momenti di relativa e illusoria tranquillità. Risultato: un aumento persistente della volatilità attesa ed un peggioramento dell’efficienza degli investimenti.

Questo regime di instabilità del mercato obbligazionario è un fattore preoccupante se associato alla attuale situazione (perversa!) di tassi di interesse bassissimi o addirittura negativi. Questa trappola dei rendimenti dei bond negativi porta gli investitori più tattici a provare a sfruttare la variabilità di breve periodo, spesso con scarso successo (ndr Bridgewater o tutti gli Hedge Funds). Allo stesso tempo costringe gli investitori di lungo periodo (fondi pensione, assicurazioni, e alcuni fondi di investimento) a forzare la propria allocazione lungo la curva di rischio-rendimento, ormai molto più piatta che in passato.

Ne consegue che le scelte di investimento sono meno “consapevoli” perchè i rischi sono nascosti e la variabilità sempre meno guidata da fattori fondamentali. La flessibilità, la tattica, nelle decisioni di investimento è diventato un fattore importante di rendimento, ma anche di rischio perchè è una qualità che non si può comprare sul mercato, non si improvvisa, non è trasferibile e non è replicabile.

A mio parere il mondo bond non è moribondo ed anzi si fa sempre più interessante. Ma attenzione ai passi falsi: il Bund non perdona, nonostante la BCE.

Siete pronti al #Bondage?